La guerra dei 7 anni ai nostri risparmi. Vi spiego la vera carneficina per il sistema bancario italiano di Alberto Bagnai.

Alberto Bagnai

Nel mio ultimo intervento a Radio Anch’io mi avrete sentito rivendicare di essermi accorto dei problemi delle banche un po’ prima di quelli che ora si stracciano le vesti (le “prefiche dello spread”, come le chiama @lemasabachtani su Twitter).

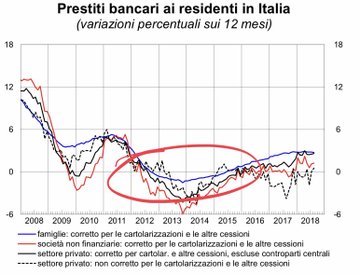

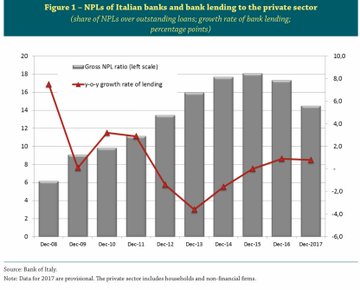

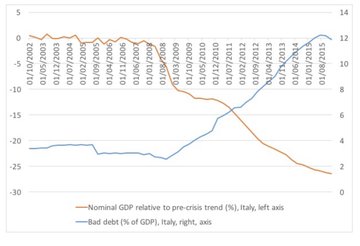

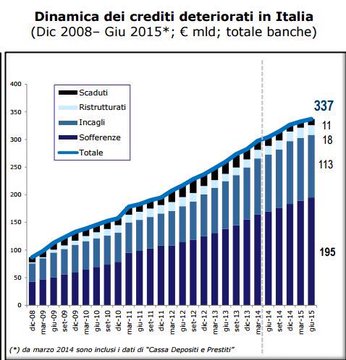

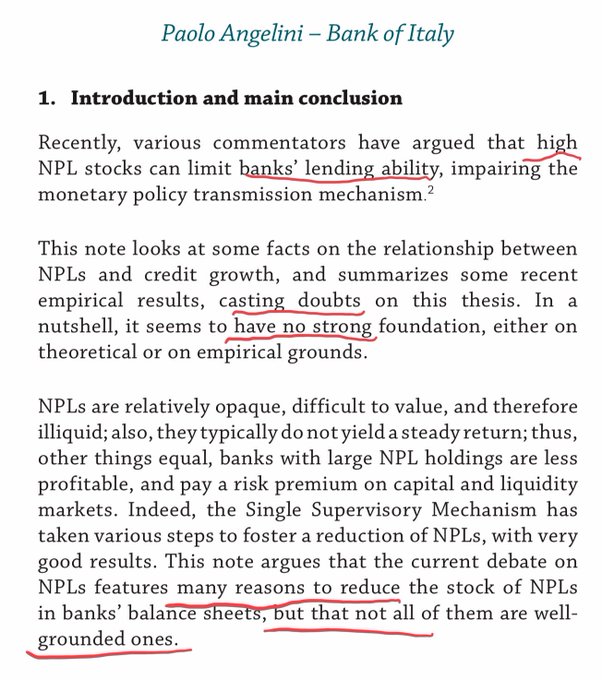

Vale per il bail-in (che denunciavo ai miei lettori poco prima della sua approvazione) e vale per un problema preesistente, le sofferenze bancarie (che vedete anche chiamare NPL: non-performing loans), la cui crescita a causa dell’austerità, oggi riconosciuta dall’Abi e dagli altri sacerdoti postumi del mainstream, veniva da me prevista nel primo dei tanti QED del blog.

Apprezzate l’onestà del web, che consente a chi ha visto prima (previsto) di dimostrarlo, mettendo chi aveva l’obbligo di essere previdente e vigilante di fronte alla vergogna della propria inadempienza: se ci arrivava un “professorino di provincia” come me, perché non ci arrivavano istituzioni con centri studi e analisti prestigiosi?

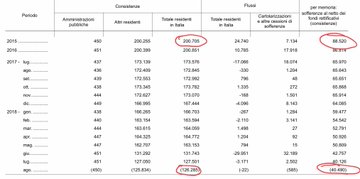

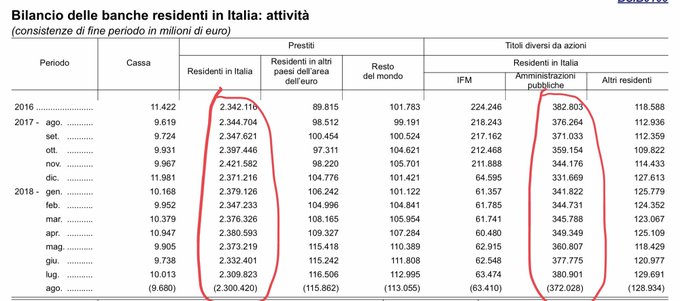

Un pezzo della risposta, forse, è nel fatto che i due temi (l’esproprio dei risparmiatori e il deterioramento dei prestiti) non sono slegati. In particolare, l’esproprio dei risparmiatori ha causato una ondata di panico bancario che ha costretto le banche a “smaltire le sofferenze” a prezzi di saldo per rastrellare liquidità, subendo così pesanti perdite, di gran lunga superiori a quelle prospettate a causa dello spread, per il semplice motivo che le banche hanno in portafoglio più crediti che titoli. (per i secchioni: i prestiti sono oltre 2300 miliardi, i titoli pubblici meno di 380)...

Nei casi più eclatanti (sui quali si soffermerà, spero, la Commissione d’inchiesta che verrà approvata dal Senato fra una decina di giorni, dopo essere stata approvata in sede redigente dalla VI Commissione) i prezzi ai quali le banche hanno ceduto i crediti dubbi agli “specialisti” del recupero erano assolutamente incredibili.

Gli acquirenti, quindi, ci hanno fatto dei bei margini di profitto. Se la banca vende crediti per un valore di 100 al prezzo di 17, e chi acquista il credito riesce a recuperare 34 (circa un terzo del valore iniziale del credito), la banca ci ha perso l’83% (ha prestato 100 e le rientra 17) ma l’acquirente dei crediti ci ha guadagnato il 100% (raddoppiando da 17 a 34).

Recuperare il 30% di un credito, anche in caso di problemi, non è una prospettiva utopistica (stiamo parlando di crediti per lo più “assistiti” da garanzie reali, cioè da ipoteche su immobili) e quindi nessun istituto li avrebbe ceduti a un prezzo tanto basso se non fosse stato per l’urgenza provocata dal bail-in “anticipato” di novembre 2015.

Questa, che ha nome (decreto “salvabanche”, perché ai piddini non basta rovinarti: ti devono anche prendere per i fondelli!) e cognomi (Letta, Saccomanni, Renzi, Padoan,…) è stata la vera carneficina per il sistema bancario italiano, non lo spread degli ultimi sei mesi.

Ma, naturalmente, come tutte le storie in cui qualcuno guadagna molto, è difficile trovare chi ve la racconti per bene: quelli pagati per non capirla prevalgono.

Lo fa, con ampio ricorso a fonti ufficiali, un mio lettore in questo threadche vi sconsiglio di leggere: potrebbe succedervi di capire quanto è accaduto, e potreste essere presi da un incontenibile sdegno verso le prefiche dello spread e i carnefici (veri) delle nostre banche.

Certe volte l’ignoranza rende meno infelici, e questa è una di quelle…

(ll resto – molte tabelle – leggetelo su StartMag:

Se lo volete ecco lo scritto(lungo e pesantino....):

La guerra dei 7 anni ai nostri risparmi. Vi spiego la vera carneficina per il sistema bancario italiano

Il post dell’economista Alberto Bagnai (Lega), presidente della commissione Finanze del Senato, tratto dal suo profilo Facebook

Nel mio ultimo intervento a Radio Anch’io mi avrete sentito rivendicare di essermi accorto dei problemi delle banche un po’ prima di quelli che ora si stracciano le vesti (le “prefiche dello spread”, come le chiama @lemasabachtani su Twitter).

Vale per il bail-in (che denunciavo ai miei lettori poco prima della sua approvazione) e vale per un problema preesistente, le sofferenze bancarie (che vedete anche chiamare NPL: non-performing loans), la cui crescita a causa dell’austerità, oggi riconosciuta dall’Abi e dagli altri sacerdoti postumi del mainstream, veniva da me prevista nel primo dei tanti QED del blog.

Apprezzate l’onestà del web, che consente a chi ha visto prima (previsto) di dimostrarlo, mettendo chi aveva l’obbligo di essere previdente e vigilante di fronte alla vergogna della propria inadempienza: se ci arrivava un “professorino di provincia” come me, perché non ci arrivavano istituzioni con centri studi e analisti prestigiosi?

Un pezzo della risposta, forse, è nel fatto che i due temi (l’esproprio dei risparmiatori e il deterioramento dei prestiti) non sono slegati. In particolare, l’esproprio dei risparmiatori ha causato una ondata di panico bancario che ha costretto le banche a “smaltire le sofferenze” a prezzi di saldo per rastrellare liquidità, subendo così pesanti perdite, di gran lunga superiori a quelle prospettate a causa dello spread, per il semplice motivo che le banche hanno in portafoglio più crediti che titoli. (per i secchioni: i prestiti sono oltre 2300 miliardi, i titoli pubblici meno di 380).

Nei casi più eclatanti (sui quali si soffermerà, spero, la Commissione d’inchiesta che verrà approvata dal Senato fra una decina di giorni, dopo essere stata approvata in sede redigente dalla VI Commissione) i prezzi ai quali le banche hanno ceduto i crediti dubbi agli “specialisti” del recupero erano assolutamente incredibili.

Gli acquirenti, quindi, ci hanno fatto dei bei margini di profitto. Se la banca vende crediti per un valore di 100 al prezzo di 17, e chi acquista il credito riesce a recuperare 34 (circa un terzo del valore iniziale del credito), la banca ci ha perso l’83% (ha prestato 100 e le rientra 17) ma l’acquirente dei crediti ci ha guadagnato il 100% (raddoppiando da 17 a 34).

Recuperare il 30% di un credito, anche in caso di problemi, non è una prospettiva utopistica (stiamo parlando di crediti per lo più “assistiti” da garanzie reali, cioè da ipoteche su immobili) e quindi nessun istituto li avrebbe ceduti a un prezzo tanto basso se non fosse stato per l’urgenza provocata dal bail-in “anticipato” di novembre 2015.

Questa, che ha nome (decreto “salvabanche”, perché ai piddini non basta rovinarti: ti devono anche prendere per i fondelli!) e cognomi (Letta, Saccomanni, Renzi, Padoan,…) è stata la vera carneficina per il sistema bancario italiano, non lo spread degli ultimi sei mesi.

Ma, naturalmente, come tutte le storie in cui qualcuno guadagna molto, è difficile trovare chi ve la racconti per bene: quelli pagati per non capirla prevalgono.

Lo fa, con ampio ricorso a fonti ufficiali, un mio lettore in questo thread che vi sconsiglio di leggere: potrebbe succedervi di capire quanto è accaduto, e potreste essere presi da un incontenibile sdegno verso le prefiche dello spread e i carnefici (veri) delle nostre banche.

Certe volte l’ignoranza rende meno infelici, e questa è una di quelle…

+++

Nessun commento:

Posta un commento