Non c’è guerra dei dazi né allarme recessione che sia stato in grado di fermarlo. Dall’inizio di luglio il nickel ha letteralmente preso il volo

Sissi Bellomovice caposervizio

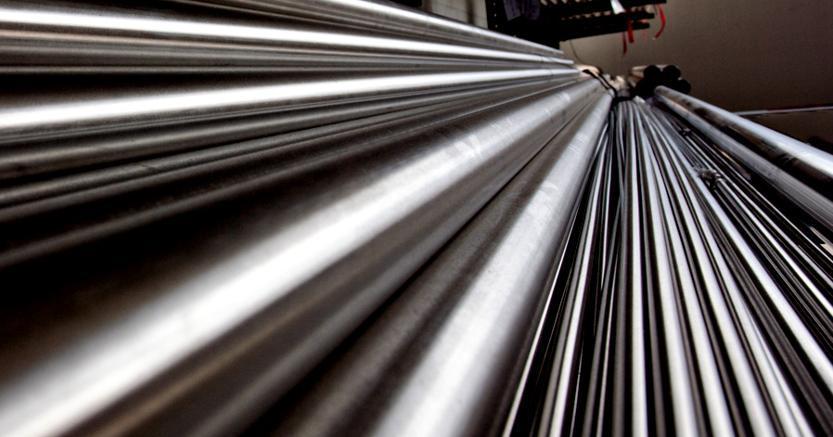

Non c’è guerra dei dazi né allarme recessione che sia stato in grado di fermarlo. Dall’inizio di luglio il nickel ha letteralmente preso il volo, fino a spingersi ai massimi dal 2014, sopra 18mila dollari per tonnellata nella seduta di ieri, qando l’Indonesia – primo fornitore mondiale – ha confermato che anticiperà a dicembre il divieto di esportazione di minerali grezzi, che sarebbe dovuto scattare nel 2022.

Il nickel è ora in rialzo di quasi il 70% dall’inizio dell’anno, una performance che surclassa quella di qualsiasi altra materia prima (e non solo). Gli altri metalli industriali in particolare hanno tutti risentito delle tensioni commerciali Usa-Cina e delle previsioni di rallentamento dell’economia.

Al London Metal Exchange il rame è vicino ai minimi da due anni e ha perso circa il 5% da gennaio, una flessione analoga a quella accusata dall’alluminio. Lo stagno, maglia nera del listino londinese, è addirittura in ribasso di quasi il 20% e per la prima volta dal 2010 costa meno del nickel....

L’ultimo strappo al rialzo per quello che – va detto – è un metallo da sempre soggetto a un’alta volatilità di prezzo si è verificato ieri: un’impennata di quasi il 10% che ha spinto il nickel fino a 18.135 $/tonnellata (tre mesi). Nel corso dell’estate c’erano già state altre due sedute con guadagni a doppia cifra percentuale.

Una bolla? Ad alimentare il rally c’è in effetti molta speculazione, evidenziata anche dalle statistiche Lme, secondo cui c’è un soggetto che da solo controlla tra il 50% e il 79% delle scorte di borsa.

Nei primi mesi di quest’anno c’era un diffuso pessimismo sulle prospettive dell’industria siderurgica e in particolare sul mercato dell’acciaio inox , tuttora prima fonte di domanda di nickel, con circa il 70% dei consumi, anche se in futuro si prevede che ne serviranno quantità crescenti per le batterie elettriche.

Gli hedge funds hanno cominciato a riacquistare posizioni corte (alla vendita), quando è emerso che in realtà la Cina continuava a sfornare acciaio inossidabile a un ritmo ben superiore alle attese: nel primo semestre la sua produzione è cresciuta dell’11% a 14 milioni di tonnellate. In particolare sarebbero aumentati i prodotti Serie 300, che contengono percentuali elevate di nickel (l’8-8,5% contro l’1-2,5% della Serie 200, mentre la Serie 400 non ne contiene affatto).

A luglio si era sparsa la voce che la cinese Tsingshan – oggi uno dei maggiori produttori di acciaio inox – avesse cominciato ad acquistare grandi quantità di nickel al Lme, dopo essersi ritrovata a corto di forniture per aver sottovalutato il proprio fabbisogno.

Le scorte nei magazzini della borsa metalli londinese hanno in effetti accelerato la discesa e oggi sono più che dimezzate rispetto a un paio d’anni fa, intorno a 150mila tonnellate. All’inizio di agosto si erano ridotte ai minimi da 7 anni (142.200 tonn).

Le ricoperture dei fondi sono diventate più intense, talvolta davvero frenetiche, quando l’Indonesia a partire da luglio ha iniziato a manifestare la volontà di anticipare il bando dell’export di nickel e altri metalli non raffinati.

Il divieto – mirato a trattenere valore aggiunto in patria – era stato introdotto una prima volta nel 2014, poi cancellato nel 2017 e infine reintrodotto l’anno scorso, con termini meno rigidi: l’avvio sarebbe dovuto essere a gennaio 2022, per dare tempo alle minerarie di costruire fonderie nel Paese. Ma Giakarta, che grazie alle sue materie prime sogna di diventare un hub delle batterie, ha deciso di bruciare i tempi.

Ieri il ministro dell’Energia e delle risorse minerarie, Ignasius Jonan, ha detto di aver già firmato un regolamento per limitare l’export, i cui dettagli saranno resi noti la prossima settimana.

Ad alimentare la speculazione sul nickel ci sono anche le prospettive di maggiori consumi nel medio lungo termine nel settore delle batterie per l’auto elettrica (benché i prezzi di litio e cobalto oggi siano invece in forte calo). Le batterie con maggiore autonomia contengono più nickel, che per quest’impiego dev’essere molto più puro di quello usato in siderurgia.

Oggi le batterie rappresentano solo il 4% della domanda di nickel (che in tutto si aggira intorno a 2,4 milioni di tonnellate), ma la quota potrebbe crescere rapidamente: secondo Roskill si arriverà al 10% nel 2022 e al 20% entro il 2030. Per non soffrire carenze bisognerebbe avviare adesso lo sviluppo di nuove miniere, ma per stimolare gli investimenti – secondo la società di consulenza – il nickel dovrebbe valere almeno 22mila dollari per tonnellata.

Nessun commento:

Posta un commento