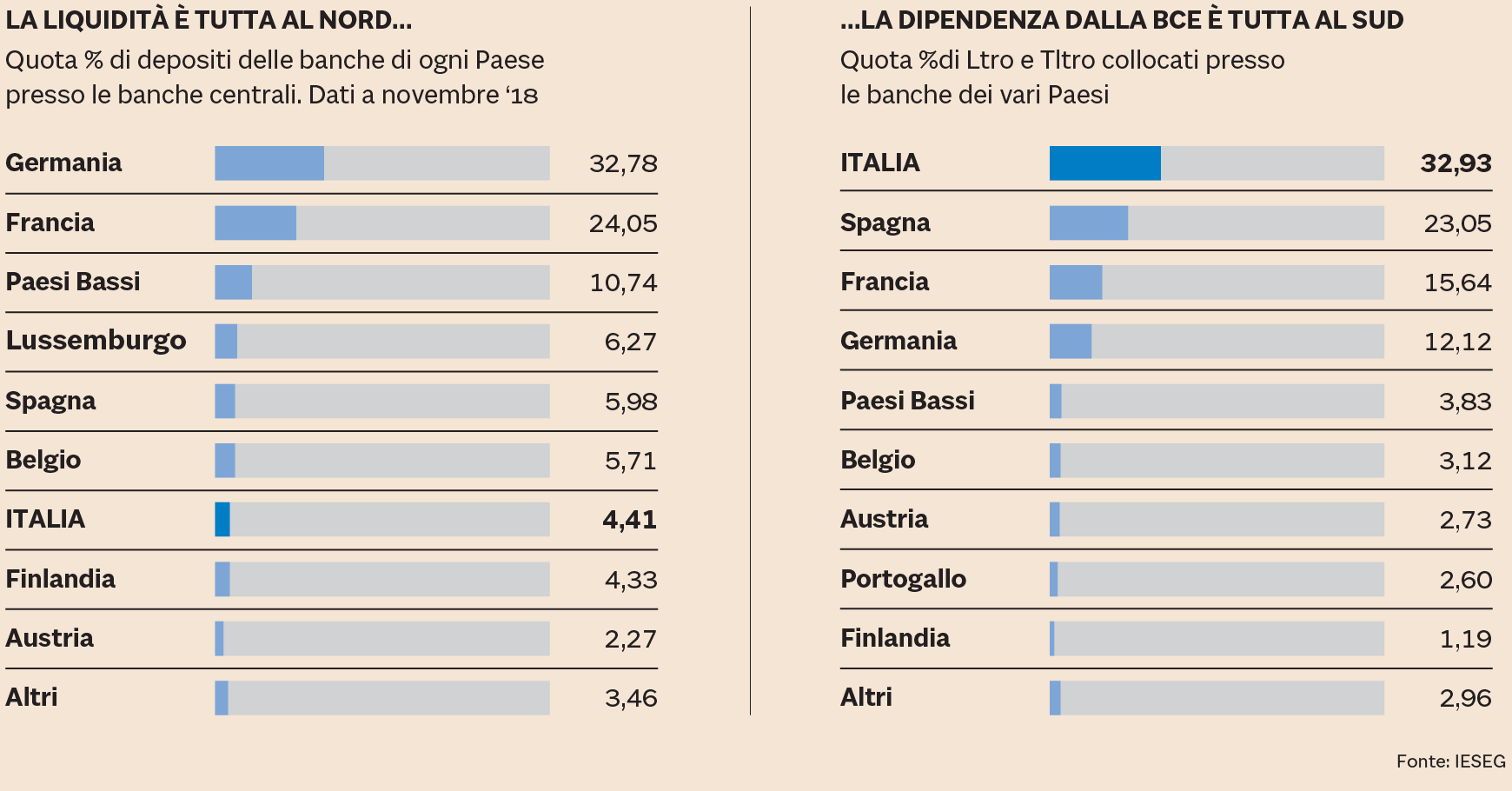

Il sistema bancario europeo ricorda, neanche troppo velatamente, il famoso pollo di Trilussa. Perché in generale gli istituti creditizi nel Vecchio continente hanno abbondante liquidità: le riserve in eccesso (cioè la liquidità delle banche che supera le loro necessità) ammontano alla mastodontica cifra di 1.250 miliardi. Ma se si guardano i singoli Paesi, la storia cambia drasticamente: si scopre infatti - grazie a uno studio elaborato dall’Ieseg School of Management - che il 67% della liquidità in eccesso si trova tutta concentrata nelle banche tedesche(32,7% del totale europeo), francesi (24%) e austriache (10,7%). Mentre solo il 4% si trova in Italia.

Insomma: a guardare l’Europa dall’alto si direbbe che ci sono “polli” (per tornare a Trilussa) in grande abbondanza per tutti, ma se si guarda nel dettaglio si scopre che a mangiarli sono in gran parte tedeschi, francesi e austriaci....

Paradossalmente la liquidità creata in abbondanza dalla Bce “ristagna” nei Paesi che non ne hanno bisogno, mentre arriva col contagocce in quelli che ne avrebbero.

Sistema bancario squilibrato

Questi dati dimostrano quanto sia squilibrato il sistema bancario europeo. E spiegano anche il dibattito tra i leader politici: «Il motivo per cui i tedeschi sono così contrari alla politica espansiva della Bce è che tenere liquidità in eccesso costa alle banche», osserva Eric Dor, director of Economic Studies presso la Ieseg School of Management di Parigi. La liquidità in eccesso (che è quella che supera le riserve obbligatorie, cioè la quantità di denaro che ogni banca deve avere disponibile per soddisfare le esigenze quotidiane) viene infatti depositata dagli istituti di credito nei “conti” che hanno presso le banche centrali nazionali o presso la Bce. E questi conti hanno un costo salato: attualmente il tasso d’interesse è infatti negativo dello 0,4%. Avere liquidità in eccesso significa dunque pagare per parcheggiarla in Bce. Le banche dovrebbero usare questa montagna di soldi per erogare credito, ma evidentemente sono troppi per l’economia di Germania e Francia.

Questi dati dimostrano quanto sia squilibrato il sistema bancario europeo. E spiegano anche il dibattito tra i leader politici: «Il motivo per cui i tedeschi sono così contrari alla politica espansiva della Bce è che tenere liquidità in eccesso costa alle banche», osserva Eric Dor, director of Economic Studies presso la Ieseg School of Management di Parigi. La liquidità in eccesso (che è quella che supera le riserve obbligatorie, cioè la quantità di denaro che ogni banca deve avere disponibile per soddisfare le esigenze quotidiane) viene infatti depositata dagli istituti di credito nei “conti” che hanno presso le banche centrali nazionali o presso la Bce. E questi conti hanno un costo salato: attualmente il tasso d’interesse è infatti negativo dello 0,4%. Avere liquidità in eccesso significa dunque pagare per parcheggiarla in Bce. Le banche dovrebbero usare questa montagna di soldi per erogare credito, ma evidentemente sono troppi per l’economia di Germania e Francia.

Banche italiane e spagnole Bce-dipendenti

Per contro le banche di Italia e Spagna spiccano per la dipendenza dalla Bce: in questi due Paesi è stato collocato il 56% dei finanziamenti agevolati erogati dalla Bce (Ltro e Tltro). E questo è un problema, perché i Tltro tra un anno scadranno. Ma già da giugno 2019, per un motivo squisitamente tecnico, una parte di questi finanziamenti agevolati andrà rimpiazzata con nuova liquidità: da quella data le banche non potranno infatti più includere il 50% di questi finanziamenti in un particolare parametro dei loro bilanci (non obbligatorio) che misura la liquidità di lungo periodo (il «Net stable funding ratio»). È per questo che, sebbene in Europa la liquidità nelle banche sia ultra-abbondante e ben superiore alle loro necessità quotidiane, la Bce sarà probabilmente costretta ad erogare nuovi finanziamenti Tltro. Perché il sistema bancario europeo è troppo frammentato. E perchè in alcuni Paesi (Italia in prima fila) potrebbe non essere semplice dover rinunciare a questi prestiti.

Per contro le banche di Italia e Spagna spiccano per la dipendenza dalla Bce: in questi due Paesi è stato collocato il 56% dei finanziamenti agevolati erogati dalla Bce (Ltro e Tltro). E questo è un problema, perché i Tltro tra un anno scadranno. Ma già da giugno 2019, per un motivo squisitamente tecnico, una parte di questi finanziamenti agevolati andrà rimpiazzata con nuova liquidità: da quella data le banche non potranno infatti più includere il 50% di questi finanziamenti in un particolare parametro dei loro bilanci (non obbligatorio) che misura la liquidità di lungo periodo (il «Net stable funding ratio»). È per questo che, sebbene in Europa la liquidità nelle banche sia ultra-abbondante e ben superiore alle loro necessità quotidiane, la Bce sarà probabilmente costretta ad erogare nuovi finanziamenti Tltro. Perché il sistema bancario europeo è troppo frammentato. E perchè in alcuni Paesi (Italia in prima fila) potrebbe non essere semplice dover rinunciare a questi prestiti.

Senza un nuovo Tltro le banche italiane sarebbero infatti costrette a reperire sul mercato i soldi necessari per ripristinare il parametro (sebbene non obbligatorio) del «Net stable funding ratio»: calcola Deutsche Bank che, sommando anche il rifinanziamento dei bond in scadenza, le sole prime 7 banche italiane dovrebbero raccogliere nel 2019 ben 108 miliardi di euro. Si pensi che dal 15 maggio 2018 (da quando è stata pubblicata la prima bozza del contratto di Governo e lo spread dei BTp è salito) a metà gennaio 2019 le banche italiane sono riuscite a collocare solo 10 miliardi di bond, secondo i dati calcolati da Dealogic per Il Sole 24 Ore. Arrivare a 107 miliardi è dunque difficile. Certo, il parametro del «Net stable funding ratio» non è obbligatorio, per cui le banche italiane potrebbero aspettare. Ma nel frattempo diventerebbero più vulnerabili.

A gennaio la situazione è un po’ migliorata, insieme allo spread dei BTp, e le banche italiane sono riuscite a tornare sul mercato obbligazionario. Ma in maniera selettiva. E le difficoltà di Mps a collocare un bond subordinato dimostrano che il mercato è ancora in salita. Ecco perché un nuovo finanziamento agevolato della Bce (Tltro) è necessario.---

Nessun commento:

Posta un commento